Cet article vous concerne si vous exercez un métier de santé en libéral : médecins, infirmiers, kinésithérapeutes, psychomotriciens, ergothérapeutes, sages-femmes, chirurgiens-dentistes, podologues, orthoptistes, orthophonistes, etc, en entreprise individuelle (soumise à l’impôt sur le revenu). Si vous avez créé une société (soumise à l’impôt sur les sociétés) pour votre cabinet libéral, consultez notre article dédié.

👉 Choisir son régime fiscal à un intérêt bien spécifique : optimiser le montant de ses impôts.

Techniquement, tout entrepreneur a le choix entre 4 types de régimes à la création de son entreprise individuelle : micro-entreprise, réel, réel simplifié ou déclaration contrôlée. Cependant, les professionnels de santé libéraux ne sont pas des entrepreneurs comme les autres : ils ne doivent pas exercer leur profession comme un commerce. En ce sens, ils font partie d’une catégorie de revenu particulière : les bénéfices non commerciaux (BNC). Ils n’ont donc le choix qu’entre 2 types de régimes fiscaux pour le calcul de leurs impôts : Micro-BNC ou déclaration contrôlée. Si vous êtes à temps partiel et que vous êtes en début d’exercice, Docorga vous suggère la Micro-BNC. Vous allez comprendre.

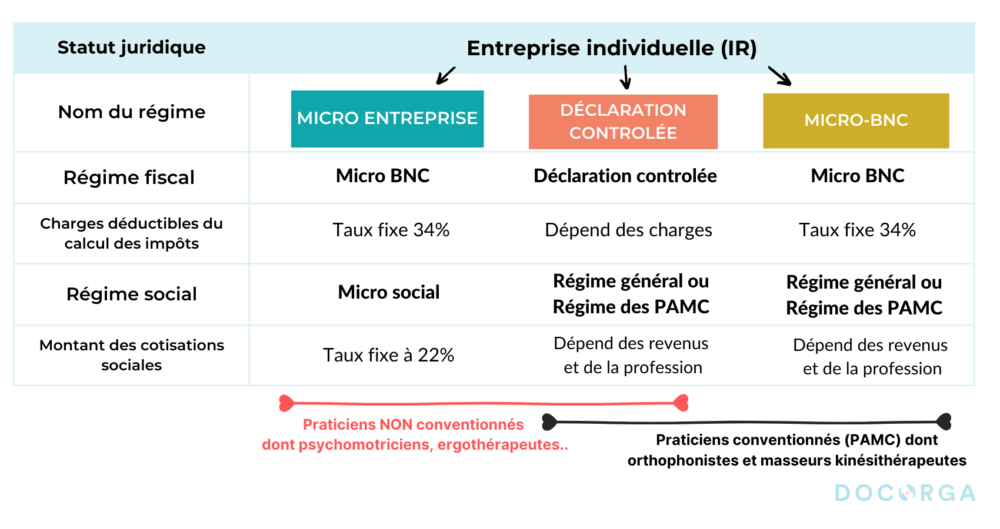

Ne pas confondre Micro-BNC et Micro-entreprise

On appelle micro-entreprise le cumul du régime fiscal micro-BNC et le régime micro-social. Le régime micro-BNC peut aussi se choisir avec le régime social général de la CPAM, aussi appelé régime social “normal”. Cette deuxième option concerne notamment les orthophonistes et masseurs-kinésithérapeutes, qui n’ont pas accès à la micro entreprise. Prenez bien connaissance du petit tableau ci-dessous avant de poursuivre votre lecture :

Comme vous pouvez le constater, le choix du régime fiscal dépend aussi du régime social (cotisations sociales), que nous abordons dans un autre article (cliquez sur le lien).

Choisir son régime fiscal en libéral : Micro-BNC ou déclaration contrôlée ?

Choisir le régime fiscal le plus avantageux en tant que praticien dépend de nombreux facteurs : votre profession, vos investissements matériels pour le cabinet, votre chiffre d’affaires, votre statut (collaborateur, remplaçant, titulaire….) ou encore de votre affinité avec la fiscalité et la comptabilité.

Avant toute chose, vous devez garder en tête que le salaire que vous déclarez aux impôts est votre salaire net, pas brut ! Vous DÉDUISEZ vos charges de votre chiffre d’affaires selon la formule:

bénéfices imposables net = chiffre d’affaires brut – charges

Intégrez dans le calcul de vos charges TOUTES vos dépenses professionnelles : cotisations sociales, frais du cabinet, investissement mobilier, loyer, rétrocessions, redevances, assurances …

Pour connaître le pourcentage de charges par rapport à votre chiffre d’affaires, faites ce calcul simple : Charges / Chiffre d’affaires brut x100. Notez ce chiffre.

Le régime fiscal Micro-BNC

C’est un régime fiscal facile à mettre en place, et qui bénéficie d’une fiscalité avantageuse.

Optez pour le régime Micro-BNC si :

- Vous avez MOINS de 34% de charges

- Votre chiffre d’affaires de l’année précédente est inférieur à 72 600 € HT

Concrètement, le régime micro-BNC vous propose de déduire de votre chiffre d’affaires un taux fixe de de charges fictives appelé abattement forfaitaire. Cet abattement forfaitaire est de 34 %.

Exemple: Si votre CA est de 35 000€ dont 20% de charges : CA – 20% = 28 000€ HT. Vous serez imposé sur la base de 28 000€. En choisissant le régime Micro-BNC, 34% sont déduits de votre chiffre d’affaires pour le calcul de vos impôts.

35 000€ – 34% = 23 100€ . Vous ne serez plus imposé “que” sur 23 100€, et paierez en somme moins d’impôts.

Les modalités de gestion de la micro-entreprise sont les suivantes :

- Vous avez le statut social de travailleur non-salarié (TNS)

- Le régime d’imposition est l’impôt sur le revenu dans la catégorie des Bénéfices non commerciaux (BNC), avec la possibilité de bénéficier du versement libératoire permettant de “lisser” le paiement de l’impôt sur le revenu chaque mois en fonction du chiffre d’affaires déclaré. Pour bénéficier du versement libératoire, le revenu fiscal de référence doit être inférieur à 26 070 € en N-2.

- Il n’est pas possible de déclarer ses frais réels et donc de déduire ses charges professionnelles. À la place, un abattement forfaitaire de 34 % est appliqué sur le chiffre d’affaires déclaré.

- Votre chiffre d’affaires de l’année précédente doit être inférieur à 72 600 € HT.

- Vous devez uniquement remplir le formulaire 2042-C-Pro pour déclarer votre résultat.

- Le paiement des cotisations sociales est calculé à partir du chiffre d’affaires déclaré, et représente 22 % du revenu. La première année vous pouvez réduire de 50% vos cotisations sociales avec l’ACRE, si vous êtes en micro-entreprise.

- En matière de comptabilité, seul un livre des recettes doit être tenu.

18 praticiens rédacteurs

16 chapitres complets

100 % gratuit

Le régime fiscal de la déclaration contrôlée

C’est le régime fiscal pour les entreprises. C’est un modèle plus compliqué à mettre en place, mais qui est plus flexible. La comptabilité est également plus complexe et nécessite parfois le recours à un expert-comptable.

Optez pour la déclaration contrôlée si :

- Vous avez PLUS de 34% de charges

- Votre chiffre d’affaires de l’année précédente est supérieur à 72 600 € HT. Si les bénéfices sont inférieurs, les professionnels dépendent du régime micro-BNC mais peuvent tout de même opter pour le régime de la déclaration contrôlée.

Cette fois, ce n’est plus un taux fixe de charges fictives de 34% qui est déduit de votre chiffre d’affaires, mais un taux variable en fonction de vos charges réelles.

Exemple : Si vous avez 55 % de charges et 35 000€ de CA, votre base imposable sera de : CA – 55 % = 15 750€

En choisissant le régime Micro-BNC, CA – 34% = 23 100€, vous auriez été imposé sur une somme plus élevée. Dans ce cas, la déclaration contrôlée est donc la plus intéressante.

Quelles sont les charges déductibles ?

Attention: dans le cas de la déclaration contrôlée, toutes vos charges ne sont pas déductibles du chiffre d’affaires ! Vous pouvez consulter les charges déductibles ou non sur le site du gouvernement (Charges déductibles ou non du résultat fiscal d’une entreprise | entreprendre.service-public.fr)

Les modalités de gestion de la déclaration contrôlée sont les suivantes :

- Le régime d’imposition est l’impôt sur le revenu dans la catégorie des Bénéfices non commerciaux (BNC). Vous êtes imposés sur les bénéfices effectivement réalisés (pas d’abattement forfaitaire).

- Vous pouvez déduire vos charges professionnelles et mixtes du résultat imposable.

- Vous devez remplir le formulaire 2042-C-Pro et le formulaire 2035 pour déclarer votre résultat et payer vos cotisations sociales.

- Les cotisations sociales représentent environ 44 % du revenu imposable.

En matière de comptabilité, il faut réaliser des comptes annuels (bilan et compte de résultat) et produire des documents comptables complets comme un livre-journal et un grand livre qui permettent de suivre chaque dépense et chaque encaissement.

Alors, Micro-BNC ou déclaration contrôlée ?

Si votre chiffre d’affaires dépasse 72 600 € HT, la déclaration contrôlée est obligatoire. S’il est inférieur à cette somme, vous avez le choix entre Micro BNC et la déclaration contrôlée.

Pour choisir, tout dépend du montant de vos charges.

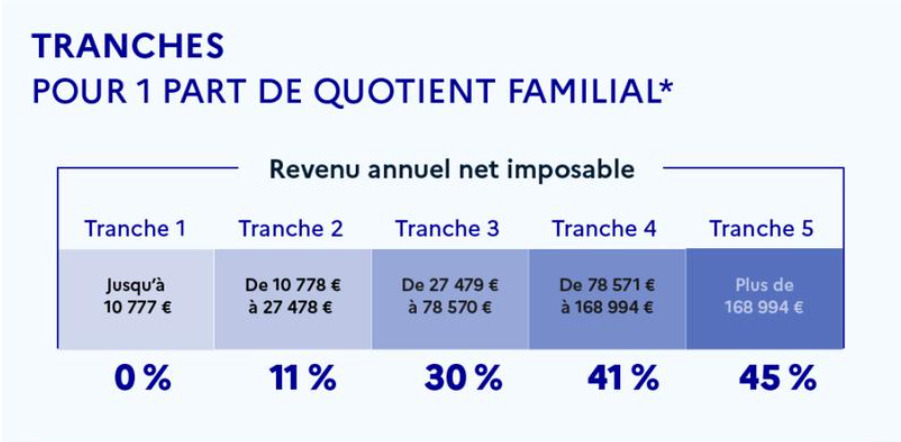

Au-dessus de 34% de charges, optez pour la déclaration contrôlée, en dessous optez pour la micro BNC. Pour faire un choix éclairé, n’oubliez pas de prendre en compte votre taux d’imposition (à consulter sur impots.gouv.fr), qui dépend de vos revenus. En effet, plus votre chiffre d’affaires est important, plus votre taux d’imposition sera important. Multipliez ce taux à vos bénéfices imposables et vous aurez alors une idée du montant de vos impôts sur le revenu. Vous pourrez ainsi déterminer l’option la plus avantageuse. Astuce : utilisez les simulateurs en ligne de l’URSSAF pour ne pas vous tromper !

Vous trouverez ci-dessous quelques cas pratiques.

Choisissez le régime Micro BNC si:

- Vous êtes en début d’activité et si vous avez peu d’investissement matériel à faire (psychomotricien, ergothérapeute, ostéopathe…)

- Vous ne voulez pas vous prendre la tête et plonger dans les méandres de la fiscalité.

Choisissez la déclaration contrôlée si:

- Vous avez beaucoup de charge en début de carrière (dentistes, médecins…)

- Vous êtes en collaboration. Avec une moyenne des redevances à 30% du chiffre d’affaires, il y a de grande chance que vous passiez la barre des 34% de charges.

Les déclarations fiscales sont à faire en ligne ou par courrier

Quelle déclaration de revenus pour quel régime fiscal ?

→ Pour choisir le régime Micro-BNC, remplissez la déclaration de revenus 2042 et 2042 C-Pro sur impot.gouv.fr.

→ Pour choisir le régime de la déclaration contrôlée, remplissez le formulaire 2042 ET 2035 sur le site des impôts. Votre déclaration va permettre au trésor public de déterminer le montant de vos impôts. La liasse fiscale 2042 concerne tout travailleur, quel que soit son statut (libéral ou salarié). Si vous optez pour la déclaration contrôlée (et uniquement dans ce cas), la liasse 2035 est à remplir en plus de la 2042.

Adhérez à une AGA, l’alternative aux experts-comptables

Adhérer à une association de gestion agréée (AGA) est vivement conseillé si vous avez choisi la déclaration contrôlée.

Le rôle des associations de gestion agréées est de vous accompagner à la gestion et à la fiscalité, de contrôler la cohérence de vos déclarations et de vous aider à surmonter certaines difficultés. A cela s’ajoute le fait que si dans les trois mois de votre adhésion vous reconnaissez spontanément des inexactitudes ou omissions dans vos déclarations, vous pourrez échapper aux majorations fiscales !

Choisir une AGA est une bonne alternative aux experts-comptables pour les indépendants: moins cher, et tout aussi efficace (200€ de cotisation annuelle en moyenne).

Jusqu’alors, adhérer à une AGA vous évitez une majoration de 25% de votre bénéfice imposable. En 2023, cette majoration aux non-adhérents d’une AGA sera supprimée (loi des finances 2021).

Bien qu’elle soit moins intéressante, l’adhésion à une AGA reste conseillée pour vous aider dans vos démarches.

Pour bien débuter en libéral : choisissez le régime Micro-BNC

Une fiscalité simplifiée

Plutôt que de faire appel à un comptable aux prestations onéreuses, tournez-vous vers le régime Micro-BNC, surtout si vous exercez à mi-temps! Ce sera l’occasion pour vous de “tester” le monde du libéral, en remplacement ou collaboration, sans prendre de risques inconsidérés.

Vous bénéficierez de nombreuses exonérations de cotisations et d’une fiscalité simplifiée.

Une comptabilité simplifiée

Pour effectuer votre comptabilité quotidienne, tournez-vous vers un logiciel de gestion patientèle comme Docorga pour gagner du temps: factures, livre de recette, récapitulatif MDPH, rétrocession et redevance sont générés en 1 clique. En 2022, c’est l’outil de gestion patientèle le plus complet pour réduire son temps d’administratif en libéral.

- Liste d'attente

- Comptabilité

- Rappels de RDV par SMS

- Prise de rendez-vous en ligne

- Frais professionnels déductibles

FAQ

Les professionnels de santé en libéral ne sont pas assujettis à la TVA.

Par ailleurs, si les redevances perçues sont supérieures à 34 900 €, le titulaire devient assujetti à la TVA. Le collaborateur libéral doit remplir la déclaration DAS2 et y inscrire ses redevances de collaboration.

La réponse est oui. En effet, lorsque vous exercez plusieurs activités (salariée et non salariée), vous êtes affilié et cotisez obligatoirement aux différents régimes sociaux.

Vous devrez donc payer des charges sociales au titre de votre activité médicale en libéral même si vous cotisez et bénéficiez déjà d’une couverture sociale par votre emploi de salarié.

La comptabilité se concentre sur l’analyse de l’ensemble des finances d’une entreprise, tandis que la fiscalité s’intéresse aux impôts et à la taxation.

Oui, vous pouvez choisir de passer une première année en Micro BNC, puis de passer à la 2035. Aucune démarche à effectuer, il vous suffit de déclarer vos revenus avec le formulaire 2035, en plus de la 2042 et hop ! Vous voilà au régime 2035.

A l’inverse, vous pouvez choisir de repasser au Micro BNC. Vous devez en faire la demande par courrier à votre Service des Impôts des Entreprises (SIE).